مفهوم APY و APR چیست؟ و چه تفاوت هایی باهم دارند؟

در این مطلب از تترفا به بررسی APY و APR می پردازیم. تا انتهای مطلب با ما همراه باشید.

بدون شک تا به حال در هنگام مراجعه به پروتکلهایی که خدمات و سرویسهای امور مالی غیرمتمرکز یا دیفای (DeFi) ارائه میکنند، با عبارات APY و APR مواجه شدهاید.

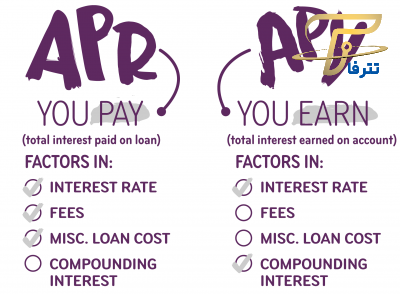

عبارت APY یا درصد بازده سالانه، شامل سود مرکب به صورت سه ماهه، ماهانه، هفتگی یا روزانه میشود.

این در حالیست که APR یا نرخ درصد سالانه اینطور نیست. این وجه تمایز ساده میتواند به تفاوت قابل توجهی در محاسبات مربوط به بازده در یک دوره زمانی منجر شود.

در این مقاله با میهن بلاکچین همراه باشید تا در پاسخ به سوال تفاوت APY و APR چیست، به شیوه مقایسه این دو مولفه و معنای آنها در زمینه بازدهی که میتوانید از دارایی دیجیتال خود کسب کنید، بپردازیم.

تفاوت APY و APR چیست؟

هر دو مولفه APR و APY از جمله اهداف بنیادین در زمینه امور مالی شخصی محسوب میشوند.

در ابتدا از مبحث سادهتر نرخ درصد سالیانه یا Annual Percentage Rate که به اختصار APR میگویند، آغاز میکنیم.

در واقع، این مولفه نرخ سودی است که یک وامدهنده در ازای قرض دادن پول خود به دیگران دریافت میکند و افراد استقراضکننده موظف هستند.

تا در ازای استفاده از منابع مالی وامدهندگان، این پول را طی بازه زمانی یک ساله پرداخت کنند.

به عنوان مثال، اگر به مقدار ۱۰٬۰۰۰ دلار در یک حساب پسانداز بانکی با ۲۰ درصد APR قرار دهید، بعد از یک سال به میزان ۲۰۰۰ دلار سود دریافت میکنید.

سود شما با ضرب مبلغ پسانداز اولیه (۱۰٬۰۰۰ دلار) در APR (۲۰ درصدی) به دست میآید؛ بنابراین، پس از گذر مدت زمان یک ساله، به میزان کلی ۱۲٬۰۰۰ دلار پول خواهید داشت.

پس از دو سال، میزان سرمایه شما به ۱۴٬۰۰۰ دلار میرسد و پس از سه سال، ۱۶٬۰۰۰ دلار پول خواهید داشت و به همین ترتیب در ادامه به سرمایه شما اضافه خواهد شد.

ادامه مطلب:

پیش از اینکه وارد مبحث Annual Percentage Yield یا درصد بازده سالانه (APY) شویم، بیایید ابتدا مفهوم سود مرکب را یاد بگیریم.

به بیان ساده، سود مرکب به معنای دریافت سود از سود قبلی است.

در مثال بالا، اگر موسسه مالی که پول خود را در آن سرمایهگذاری کردهاید به صورت ماهیانه به حساب شما سود اختصاص دهد، موجودی حساب شما در طول هر یک از دوازده ماه سال تغییر خواهد کرد.

بدین صورت که به جای اینکه پس از پایان ماه دوازدهم به میزان ۱۲٬۰۰۰ دلار پول دریافت کنید، طی هر ماه کمی سود دریافت میکنید.

این سود به مبلغ اصلی سپرده شما افزوده میشود مبلغ اولیهای که سود خود را بر اساس آن دریافت میکنید.

بدین صورت طی هر ماه افزایش پیدا میکند. در طول هر ماه، سود بیشتری دریافت خواهید کرد و این فرایند تحت عنوان سود مرکب شناخته میشود.

فرض کنید ۱۰٬۰۰۰ دلار در حساب بانکی با ۲۰ درصد APR و سود مرکب ماهیانه قرار دادهاید.

بدون اینکه وارد محاسبات ریاضی پیچیده شویم، باید بدانید که طی این فرایند و در پایان یک سال به میزان ۱۲٬۴۲۹ دلار پول دریافت میکنید.

در این حالت و با افزودن شرط سود مرکب، ۴۲۹ دلار بیشتر از حالت قبلی دریافت میکنید.

حال با همان میزان ۲۰ درصدی APR و سود مرکب روزانه چقدر پول دریافت میکنید؟ در چنین حالتی پس از یک سال به میزان ۱۲٬۴۵۲ دلار دریافت میکنید.

استیکینگ در رمز ارزها یا سپردهگذاری در بانک؟ کدام سرمایه گذاری بهتر است؟

در بازههای زمانی طولانیتر، اثر سود مرکب چشمگیرتر و قابل لمستر خواهد بود.

پس از گذشت سه سال و با همان نرخ درصد سالیانه ۲۰ درصدی و سود مرکب روزانه،در نهایت ۱۹٬۳۰۹ دلار دریافت خواهید کرد.

بنابراین، اگر سود مرکب را از این فرایند سه ساله حذف کنیم، دریافتی حاصل از سپرده ۲۰ درصد APR شما به میزان ۳٬۳۰۹ دلار کاهش پیدا میکند.

طی این مثال متوجه شدیم که با بهرهگیری از سود مرکب و طی یک فرایند ساده، درآمد بیشتری از پول خود دریافت میکنیم.

همچنین توجه داشته باشید که بسته به میزان تناوب سود مرکب، مقدار سود دریافتی نیز تغییر میکند.

هرچقدر فرایند سود مرکب تداوم بیشتری داشته باشد، پول بیشتری نیز در قالب سود دریافت میکنید.

سود مرکب روزانه میزان دریافتی بیشتری را نسبت به سود مرکب ماهانه برای شما به همراه دارد.

هنگامی که یکی از محصولات مالی امکان دریافت سود مرکب را در اختیار شما قرار میدهد.

چگونه دریافتی قابل کسب خود را محاسبه میکنید؟ این درست همان نقطهای است که درصد بازده سالانه (APY) وارد عرصه میشود.

ادامه مطلب:

شما میتوانید بسته به میزان تناوب فرایند ترکیب، از فرمولی برای تبدیل APR به APY استفاده کنید.

یک APR بیست درصدی همراه با سود مرکب ماهیانه، معادل APY حدودا ۲۱.۹۴ درصدی خواهد بود.

همین مقدار با شرط دریافت سود مرکب روزانه، میزان APY مورد نظر را به ۲۲.۱۳ درصد میرساند.

اعداد مربوط به APY نشاندهنده بازده یا سود سالیانهای هستند که پس از اعمال فرایند ترکیب حاصل از سود مرکب به دست میآورید.

در مجموع، APR (نرخ درصد سالیانه) یک مولفه سادهتر و ثابتتر محسوب میشود، بدین صورت که این مولفه همواره به عنوان یک نرخ ثابت سالانه بیان میشود.

این در حالیست که APY (درصد سود سالانه) سود حاصل از سود را در این فرایند تلفیق یا ترکیب کرده و مفهوم سود مرکب را به همراه دارد. یکی از راههای به یاد داشتن اینکه تفاوت APY و APR چیست.

به یاد داشتن این موضوع است که واژه «Yield» یا «بازده» پنج حرف دارد.

(یعنی یک حرف بیشتر از واژه «Rate» که به معنای «نرخ» است) و فراموش نکنید که Yield نشاندهنده مفهوم پیچیدهتری بوده و درآمد بیشتری را نیز به همراه دارد.

شیوه مقایسه نرخ بهرههای متفاوت

با توجه به مثال قبل میتوان دید که در صورت مرکب شدن سود، میزان سود دریافتی افزایش پیدا میکند.

این امکان وجود دارد که خدمات مالی عرضهشده در زمینههای مختلف، سود محصول خود را در قالب APY یا APR به شما ارائه کنند.

با توجه به چنین تفاوتی، استفاده از مولفه واحد برای مقایسه این محصولات امری ضروری به حساب میآید.

توجه داشته باشید که در صورت عدم استفاده از مولفه واحد، انگار که در حال مقایسه کرده سیب با پرتقال هستید و هیچ دستاوردی از این مقایسه حاصل نخواهد شد.

این فرض که محصولات مالی که میزان APY بالاتری ارائه میکنند، میزان سود بیشتری نسبت به محصولاتی با APR پایینتر دارند، فرض اشتباهی است.

در صورت اطلاع داشتن از بازه زمانی یا میزان تناوب سود مرکب، میتوانید با استفاده از ابزار آنلاین و به سادگی هرچه تمامتر مولفههای APY و APR را به یکدیگر تبدیل کنید.

روندی مشابه با چیزی که تا به اینجا بیان کردیم در مورد کریپتو و دیفای نیز صدق میکند.

در هنگام بررسی محصولات مالی از جمله خدمات پسانداز و استیکینگ (Staking) در دنیای رمزارزها که با استفاده از APY و APR مبتنی بر رمزارز تبلیغ میکنند.

تمامی مولفههای ارائهشده را تبدیل کنید تا بتوانید مقایسه صحیحی میان محصولات عرضهشده داشته باشید. در واقع، مطمئن شوید که در حال مقایسه سیب با سیب هستید.

ادامه مطلب:

علاوه بر این، هنگام مقایسه دو نمونه از سرویسهای دیفای بر اساس APY ارائهشده، مطمئن شوید که بازه زمانی دریافت سود مرکب آن دو سرویس نیز یکسان است.

در صورت یکسان بودن میزان APR سرویسهای مورد بررسی و در صورتی که یکی از این سرویسها فرایند ترکیب ماهانه و دیگری روزانه ارائه کند.

سرویس ارائهکننده سود مرکب روزانه میزان سود مبتنی بر رمزارز بیشتری را برای شما به همراه خواهد داشت.

یکی دیگر از نکات پراهمیت در پاسخدهی به سوال تفاوت APY و APR چیست به معنای APY در ارتباط با محصول رمزارز خاصی مربوط میشود .

که در حال بررسی آن هستید. برخی خدمات وثیقه محوری که در این عرصه ارائه میشوند.

از عبارت «APY» برای اشاره به پاداش قابل دریافت مبتنی بر رمزارز در بازه زمانی تعیینشده استفاده میکنند.

و این مفهوم هیچ ارتباطی با بازده قابل محاسبه مبتنی بر پول فیات ندارد. این یک وجه تمایز مهم محسوب میشود .

که باید قدردان آن باشیم؛ زیرا امکان نوسان قیمت داراییهای کریپتویی بالا بوده و ممکن است ارزش (مبتنی بر فیات) سرمایه اولیه شما کاهش یا افزایش پیدا کند.

اگر قیمت داراییهای مبتنی بر رمزارز مورد نظر به شدت کاهش پیدا کند، ممکن است .

حتی پس از اتمام دوره دریافت سود مرکب حاصل از APY مبتنی بر کرپتو نیز ارزش مبلغ سرمایهگذاری شما (بر حسب فیات) به میزان کمتری نسبت به مقدار اولیه پول فیات سرمایهگذاری شده برسد.

بنابراین، لازم است تا شرایط و قوانین حاکم بر محصول ارائه شده مرتبط را به دقت بررسی کنید.

و تحقیقات خود را در رابطه با آن محصول تکمیل کنید تا بتوانید خطرات دخیل در سرمایهگذاری و مفهوم APY در آن بستر خاص را به طور کامل متوجه شوید.

سخن پایانی

ممکن است در ابتدا و طی پاسخ دادن به سوال تفاوت APY و APR چیست، دچار سردرگمی شوید.

در حالی که تنها کافیست تا به یاد داشته باشید درصد سود سالانه (APY) مفهوم پیچیدهتری بوده و سود مرکب را به همراه دارد.

با توجه به تاثیر سود حاصل از سود و در صورتی که سود دریافتی شما طی یک سال بیشتر از یک بار ترکیب شود، میدانیم که APY همواره رقم بالاتری نسبت به APR را به ما نشان میدهد و سود پایانی بیشتری را به همراه دارد.

مهمترین نکته در این حیطه این است که هنگام محاسبه سود دریافتی، بررسی کنید که در حال محاسبه کدام مولفه هستید.

آیا تاکنون از محصولات و خدمات ارائه شده در بستر دیفای استفاده کردهاید؟ آیا ارقام بالایی که طی بازار گاوی برای APY یا APR استیکینگ و سپردهگذاری در این خدمات میبینیم گولزننده هستند؟ چه زمانی بهترین بازه برای سرمایهگذاری در چنین پلتفرمهایی محسوب میشود؟

گردآوری : وبلاگ تترفا